Texto invitado, por: Armando Enriquez (@elabuel_o), economista.

Ante la inminencia de la mal llamada “reforma energética”, los políticos, comentócratas, think tanks y demás fauna te quieren hacer creer que PEMEX es como lo pintan. No es así. PEMEX está lleno de mitos y malentendidos que intentarán ser, modestamente, desmentidos en este articulucho.

“PEMEX no puede alcanzar sus objetivos porque no puede invertir, ya que todos sus ingresos se los quita Hacienda.”

NO NECESARIAMENTE. Petróleos Mexicanos (PEMEX), bajo los términos

del gobierno, es una Entidad de Control Presupuestario Directo. ¿Qué implica

esta figura? Implica que PEMEX no es una empresa normal como la que varios

tenemos en mente (que paga dividendos y reinvierte utilidades, en caso de

tenerlas), vaya ni siquiera es una empresa paraestatal. Es una entidad del

gobierno federal cuyo presupuesto (ingresos, egresos, gastos de capital,

inversiones, etc.) depende enteramente de lo que el Ejecutivo Federal, con

autorización de la Cámara de Diputados, establece en el Presupuesto de Egresos

de la Federación.

Ello quiere decir que, de hecho,

los gastos de inversión de PEMEX son asignados directamente por el ejecutivo

federal, y no dependen de sus rendimientos o pérdidas netas (después de

impuestos y derechos). De hecho, el gasto de inversión de PEMEX no sólo no ha disminuido

en los últimos años, sino que ha crecido a una tasa media anual del 10% desde

2006, hasta alcanzar los 30.4 mil millones de dólares proyectados para 2014. Más

aún, el 79% de este monto, es decir, poco más 24 mil millones de dólares,

corresponden a actividades de upstream

(exploración y producción).[1]

Para darse una idea del monto de

la inversión que realiza PEMEX año con año, en 2012 sus inversiones superaron

en 5 mil millones de pesos a la suma de los montos destinados a inversión de todas las empresas que cotizan en la

Bolsa Mexicana de Valores.[2]

Sin embargo, estos montos de

inversión no se han traducido en mayor éxito exploratorio ni mucho menos en

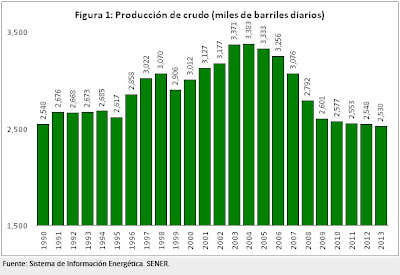

mayor producción de petróleo crudo y gas. La producción a junio de 2013 alcanzó

2.53 millones de barriles diarios (mbd), el nivel más bajo desde 1989; ello

contrasta con los 3.38 mbd producidos durante 2004, a pesar de haber perforado

con éxito más de 1,000 pozos en 2012, respecto de los 283 perforados en 2000

(ver figura 1).[3]

En este sentido, el único activo

que PEMEX ha logrado estabilizar en cuanto a su nivel de producción es

Ku-Maloob-Zaap, que produce crudo y gas asociado (ver figura 2), mismo que en

marzo de 2013 empezó a mostrar sus primeras señales de declinación. A la fecha,

todos los activos de PEMEX, a excepción de Ku-Maloob-Zaap, se hallan en etapa de

desarrollo (Aceite Terciario del Golfo/Chicontepec, Coatzacoalcos, Ek-Balam) o

en etapa de declinación y recuperación mejorada (Cantarell, Arenque, Jujo,

Antonio J. Bermúdez).[4]

Lo anterior sugiere que las inversiones de PEMEX exhiben rendimientos marginales cada vez más decrecientes: cada vez invierte más recursos en upstream, y cada vez le cuesta más trabajo encontrar y explotar campos de petróleo crudo y gas, a costos cada vez más altos.

“Entonces, ¿estamos llegando al pico de producción de petróleo y gas?”

SÍ, Y NO. La época del petróleo crudo y gas barato y fácil de

extraer está llegando a su fin. Ello no quiere decir que estemos llegando a un

pico de producción, sino simplemente que tendrán que destinarse cada vez más

recursos a desarrollar nuevas tecnologías para la exploración y explotación de

activos petroleros no convencionales, como las arenas bituminosas, shale oil y shale gas, y yacimientos en aguas profundas (más de 500 metros de

tirante de agua).

Un ejemplo paradigmático del

cambio a activos no convencionales es la explotación del shale oil y shale gas

(aceite y gas de lutitas) en las cuencas de Barnett, Eagle Ford, Marcellus,

Bakken, Permian y Haynesville, por mencionar algunas, en Estados Unidos; este shock de oferta implicó que el precio

del marcador para el mercado regional de Norteamérica (Henry Hub) pasara de un

pico de 13 dólares por millón de BTU en 2008 a cerca de 2 dólares en 2012,

haciendo de esta región la de precios más baratos en todo el mundo.

Hasta antes de 2008, no era comercialmente

viable el uso de las tecnologías para la explotación del shale. Sin embargo, a partir de la implementación de la perforación

horizontal y la fractura hidráulica (el famoso fracking), la producción de hidrocarburos en estas cuencas llevó a

Estados Unidos a producir 11 millones de barriles diarios de crudo en 2012

(tercer productor mundial), un máximo desde 1985, y 65 millones de pies cúbicos

diarios de gas natural, un máximo histórico (primer productor mundial).[5]

(Para darse una idea, México produce cerca de 6 millones de pies cúbicos

diarios de gas natural).

Por su parte, y pese a contar con

montos de inversión crecientes, PEMEX no ha desarrollado la explotación de

recursos de hidrocarburos no convencionales, a pesar de que se estima que

México cuenta con recursos prospectivos de shale

gas técnicamente recuperables por 681

trillones de pies cúbicos, es decir, las cuartas reservas más grandes del

mundo.[6]

A la fecha, PEMEX ha desarrollado

a lo más tres pozos de shale gas (Emergente-1, Montañés-1 y Nómada-1)

en Coahuila (sólo en la cuenta Eagle Ford en Texas hay más de 1,300), y no ha desarrollado

pozos en aguas profundas, mismos que tiene proyectados a 2021 (proyectos

Perdido, Lakach [gas natural], Holok y Tlancanán).

“¿Pero, PEMEX es rentable (isn’t it)?”

NO TODO PEMEX. Para empezar, en realidad PEMEX es una especie de

corporativo o holding que controla 4

subsidiarias que realizan distintas operaciones de upstream y downstream (procesos

industriales, transporte, distribución y comercialización) en hidrocarburos:

Pemex-Exploración y Producción (PEP), Pemex-Refinación (PR), Pemex-Gas y

Petroquímica Básica (PGPB) y Pemex-Petroquímica (PPQ).

De éstas, sólo PEP tuvo ganancias

netas (después de impuestos y derechos) considerables en 2012 (93,982 millones

de pesos), mientras que PGPB tuvo ganancias

netas derivados de sus ventas y servicios inter-organismos (1,613

millones de pesos); en contraste, PR tuvo pérdidas netas por 102,097 millones

de pesos, mientras que PPQ perdió 11,270 millones de pesos.[7]

Salvo PR, PGPB y PPQ participan

en mercados que la legislación no reserva en exclusiva a empresas

gubernamentales, aunque si tienen bastante poder de mercado en sus respectivas

industrias (transporte y comercialización de gas, y producción de

petroquímicos, respectivamente), lo que inhibe la participación de más agentes

en dichos mercados, en perjuicio de los consumidores.

Por su parte, PR participa como

monopolio legal en la industria de la refinación y elaboración de diversos

petrolíferos; aún así, como vimos, PR tiene enormes pérdidas que son absorbidas

por la Secretaría de Hacienda y Crédito Público (es decir, por nosotros).

Ello hace necesario preguntarse

si es conveniente que PR, PGPB y PPQ se sigan dedicando a la producción de

bienes y servicios privados (no producen bienes públicos). Ante tal pregunta,

la teoría económica nos provee de argumentos sólidos que permiten tener una

respuesta: las empresas privadas se comportan de manera eficiente porque los

incentivos del mercado hacen que así lo hagan, mientras que los incentivos de

los burócratas encargados del manejo de los monopolios gubernamentales no

siempre son para maximizar ganancias; de ahí la conveniencia de que el gobierno

no sea capaz de proveer bienes privados de manera eficiente (llámense coches, ropa,

pero también gasolinas, gas natural, aceites y petroquímicos).

“Eso quiere decir que PEMEX requiere urgentemente de inversión privada.”

NO DIJE ESO. Cualquier persona sensata dudaría en invertir en las

subsidiarias de PEMEX (quizá salvo PEP), por lo que decir que PEMEX requiere de

inversión privada para ser eficiente no es decir mucho. Vaya, ni siquiera

pensaría en privatizarla. Por el contrario, la experiencia en México (y la

teoría económica) nos dice que cuando un monopolio gubernamental es convertido

en un monopolio particular no podemos esperar nada bueno (piensen en Telmex,

por ejemplo).

Lo que digo es más simple, más

sencillo. Que PEMEX enfrente competencia en cada uno de las industrias en las

que participa, con el fin de que enfrente los incentivos para generar valor de

manera eficiente y, además, sean beneficiados los consumidores. A fin de

cuentas, si las empresas gubernamentales son tan eficientes como las privadas, no

hay nada que temer. Si, por el contrario, confirmamos que no, las subsidiarias

de PEMEX serán sacadas del mercado.

“¿Competir con los impuestos que le cobran a PEMEX?”

DERECHOS, NO IMPUESTOS. No todas las subsidiarias de PEMEX pagan

los mismos impuestos y derechos. PEP no paga ningún tipo de impuesto sobre sus

ganancias netas, sino una serie de derechos sobre la extracción de

hidrocarburos del subsuelo, mientras que PR, PGPB y PPQ están sujetos a un Impuesto a los Rendimientos Petroleros

(distinto al Impuesto Sobre la Renta de las empresas particulares), consistente

en una tasa del 30% a sus ganancias netas; sin embargo, como PR, PGPB y PPQ no

reportan ganancias netas, ¡no pagan este impuesto! (además, el gobierno absorbe

sus pérdidas porque son Entidades de Control Presupuestario Directo,

¿recuerdan?).

En general, los recursos que PEP

paga al gobierno federal son consecuencia del llamado Derecho Ordinario sobre

Hidrocarburos, que se aplica a una tasa del 71.5% al valor de la producción

de petróleo crudo y gas natural extraído de los campos distintos al Paleocanal

de Chicontepec y los Aguas Profundas (a la producción extraída de estos campos

les aplica una tasa del 30% al 36%).

Las tasas que paga PEP no son muy

descabelladas en comparación con las tasas que cobran otros gobiernos, tal como

la sabiduría popular pregona. Por ejemplo, la tasa mundial que los gobiernos

toman del valor de la producción petrolera se estima en 64%, variando del 25%

en Irlanda al 95% en Yemen. Más aún, al parecer las tasas aplicadas a la

producción en aguas profundas en México son francamente favorables a

comparación de las aplicadas en países que recién desarrollan este tipo de

campos: en Luisiana (EU) 47.2%, Nigeria 64.2%, Malasia 68.1% e Indonesia 81.1%.[8]

Esto sugiere que el régimen

fiscal de PEP no es, necesariamente, la causa de la ineficiencia operativa de

PEMEX en su conjunto. Por el contrario, las demás subsidiarias de PEMEX no

solamente no contribuyen fiscalmente, sino que la Secretaría de Hacienda y

Crédito Público acredita (le devuelve) a PR impuestos, resultado de la tasas

negativas del Impuesto Especial sobre Producción y Servicios aplicadas a las

ventas de gasolina, derivado de vender este combustible a un precio menor a la

referencia internacional (precio de la gasolina regular en el PADD III, Costa

Estadounidense del Golfo de México). En 2012, los recursos fiscales destinados

a PR fueron cerca de 200,000 millones de pesos.

“Por lo tanto, la 'reforma' no debe centrarse en sólo permitir inversión privada en PEMEX”

EXACTO. La “reforma” debe basarse en permitir competencia en todos

los mercados del petróleo y gas: exploración, explotación, refinación, proceso

de gas, transporte, distribución y comercialización. Al sólo permitir inversión

privada en PEMEX (PEP en particular) se tendría una reforma coja: ello

simplemente dotaría de más recursos para el desarrollo de campos de aceite y

gas no convencionales. Obvio esta es una mejora en sí misma, ya que PEP podría

compartir riesgos en exploración y explotación de estos proyectos; sin embargo,

el arreglo institucional seguiría siendo el actual, es decir, monopólico.

PEMEX debe dejar de tener el

control de las reservas de petróleo y gas. Una alternativa es que la Comisión

Nacional de Hidrocarburos (CNH) sea la “propietaria” (ya sabemos que estos

recursos son propiedad de La Nación,

lo que quiera que eso signifique) y administradora de dichas reservas, y que

asigne la exploración y explotación mediante procesos competitivos de

licitación internacional (en las que, claro, podría competir PEP en asociación

con quien quisiera). Los campos serían asignados a los licitantes que ofrezcan

el mayor porcentaje de recursos para el gobierno (la llamada renta petrolera).

Como vemos, el actual esquema no

garantiza que la renta petrolera sea maximizada. PEP no compite con nadie por

la explotación de campos. Al contrario, en la práctica, PEP es el propietario

de los campos, por lo que no tiene incentivos para tener costos eficientes. Un esquema de competencia aseguraría que los

costos fueran más bajos (principalmente para la explotación de recursos no

convencionales).

Respecto al downstream, es obvio que debe permitirse competencia a PR, PGPB y

PPQ. Lo más probable es que estas subsidiarias salgan del mercado, ante la

competencia del mercado. Ello, sin duda, beneficiaría a los consumidores.

Para que lo anterior suceda, sin

embargo, es necesario establecer un marco regulatorio eficiente, por lo que la

CNH y la Comisión Reguladora de Energía tendrán que ser fortalecidas, de manera

que garanticen el desarrollo eficiente de los mercados petroleros y del gas, al

impedir prácticas anti-competitivas y garantizar la libre entrada y salida de

oferentes y consumidores.

[1] PEMEX. Inverstor meeting, August, 2013. Relación con

inversionistas, Petróleos Mexicanos.

[2]

Bloomberg.

[3]

“Prospectiva del mercado de petróleo Crudo 2012-2026”, SENER.

[4]

Estrategia Nacional de Energía 2013-2027. SENER.

[6] “Technically Recoverable

Shale Oil and Shale Gas Resources.” Energy

Information Administration. 2013.

[7] “Form 20-F, Petróleos Mexicanos”, Securities Exchange Commission, 2012.

[8]

Para mayor detalle de los esquemas fiscales en el mundo, véase “Fiscal Systems

for Oil.” World Bank.

![[osbelio]: mis textos...](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEhSo9P-oSkl0td-vX5LWIOV097RUC1IjxPA9ceV73YMa2s3MJKg8zWM5VgAaPnxw2q0tB88xuUaP-heCMVPELV1Nzf6NLJJGVOH7bOnoLP517RNSIdCr-IqgQI-Tu0-Ttr4e3bBJhVDirA/s1600/Banner_Blog_Textos_2011_1.jpg)

No hay comentarios:

Publicar un comentario